云开中国股份有限公司-Kaiyun·(官方网站)

【最全】2025年中国建筑节能行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

(原标题:【最全】2025年中国建筑节能行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等))

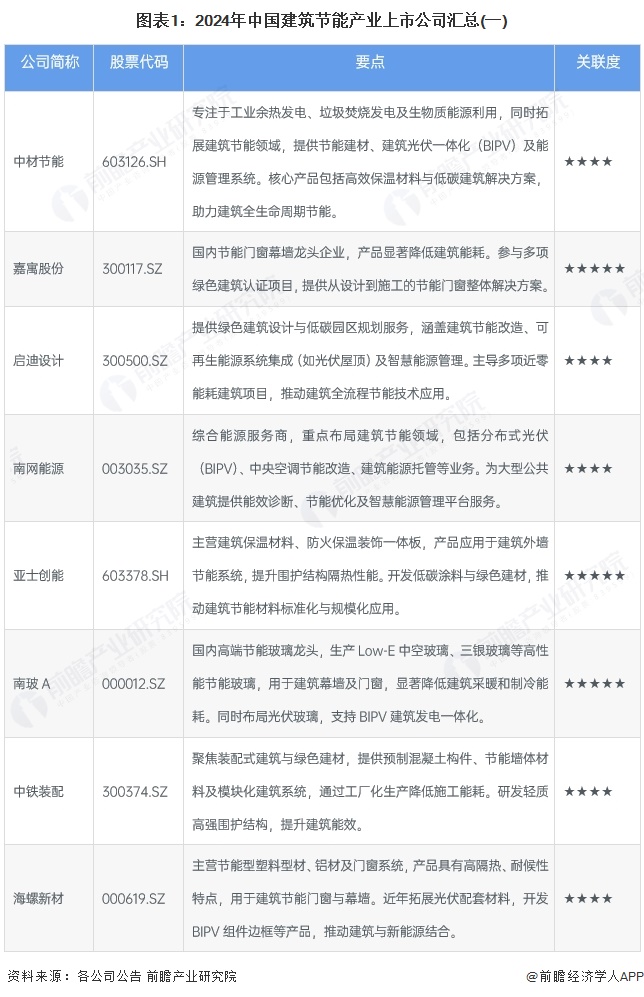

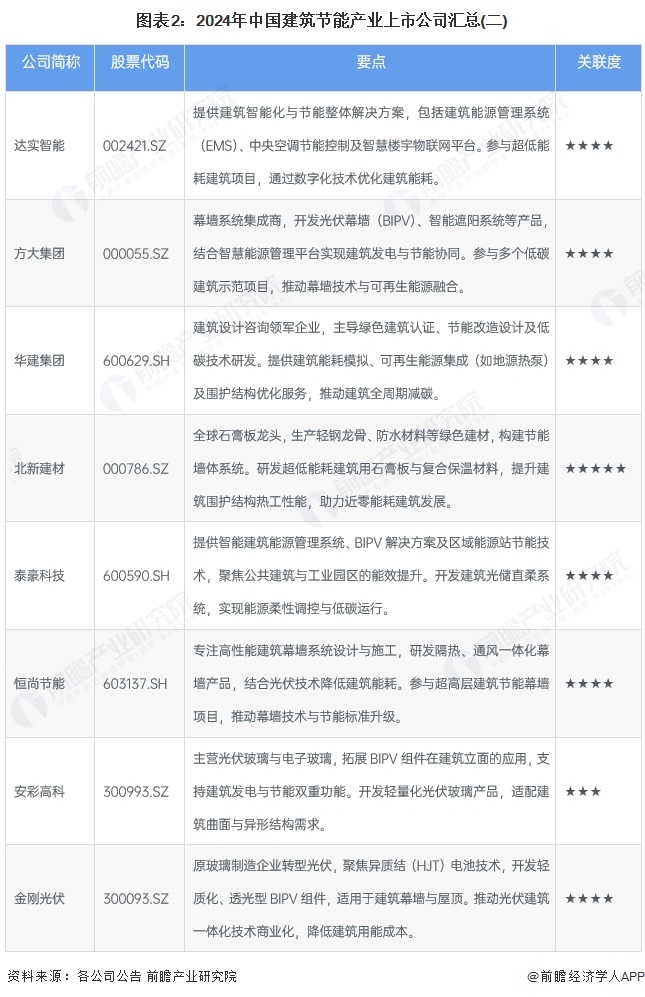

建筑节能行业上市公司企业为了提升业务竞争力,响应国家节能减排的号召,目前产品和业务大部分覆盖建筑节能产业链,核心方向包括节能建材、光伏建筑一体化技术、智能能源管理系统与绿色建筑设计。嘉寓股份、亚士创能、南玻A、北新建材和森特股份获评关联度最高,其主营业务深度聚焦节能门窗、外墙保温材料、高性能玻璃、绿色建材及光伏屋顶,技术成熟且市场应用广泛;中材节能、南网能源等企业建筑节能关联度较高,建筑节能作为重要业务分支,涉及工业余热利用、建筑光伏系统、装配式结构及能源管理平台;安彩高科,虽布局光伏组件但建筑节能占比有限。

从企业2024年营收来看,收入最高的是北新建材,超过258亿元,毛利率为30%,公司依靠轻质建筑、防水建材等产品,在绿色建筑、建筑节能上为节能减排提供了较好的解决方案,因此业绩表现可观。其次是南玻A,营收达154.6亿元,毛利率17%,公司是国内最大的高端建筑节能玻璃供应商,2024年公司国产产品创新研发更高节能效率的节能产品,对于新建建筑的节能和当地建筑的节能改造具有重要意义。毛利率最高的是南网能源高达36.7%,收入达31.5亿元。整体来看上市公司大部分营收在20-50亿元之间。

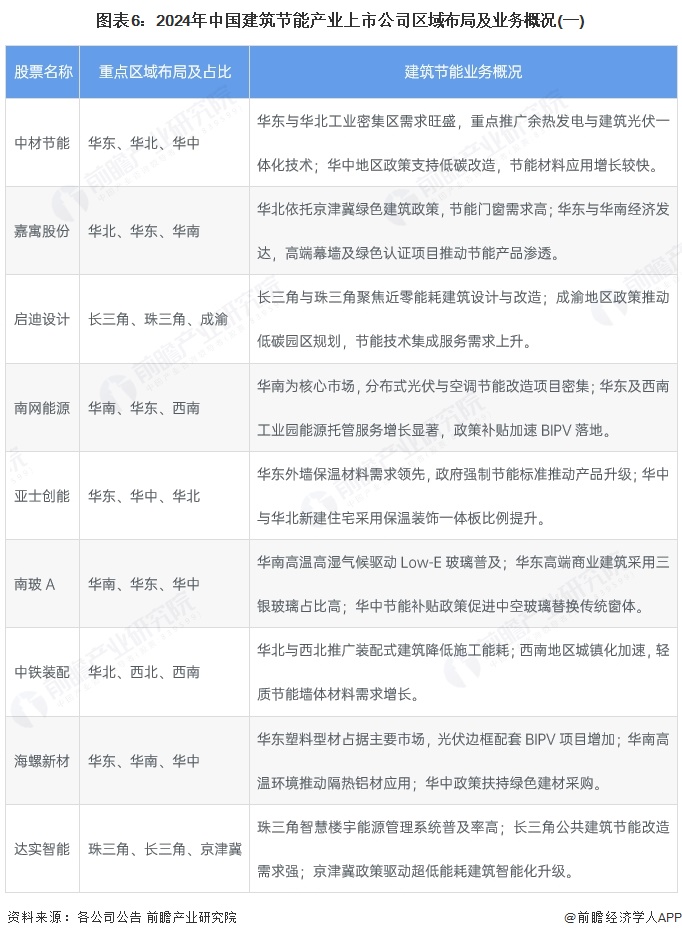

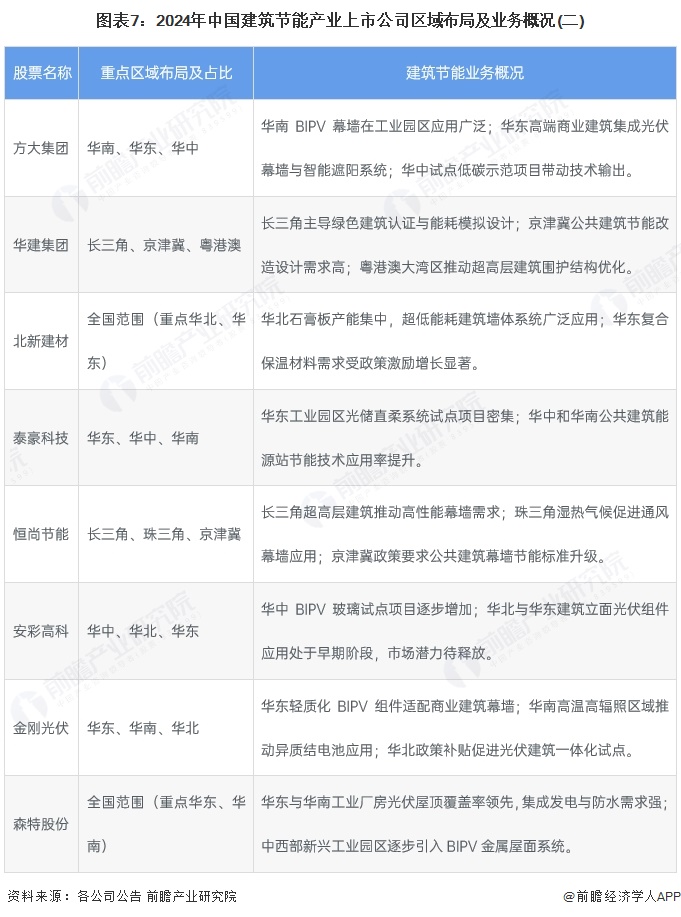

中国建筑节能产业呈现显著的区域化特征,经济发达的长三角、珠三角及京津冀地区凭借严格的绿色建筑标准和政策支持,成为高端节能技术应用的核心区域。长三角聚焦绿色建筑设计、光伏建筑一体化和智能管理系统,上海、苏州等地推动超低能耗建筑与商业综合体节能改造;珠三角依托南网能源、达实智能等企业,在工业园区综合能源服务和公共建筑能效提升领域表现突出;京津冀则围绕雄安新区建设,重点发展装配式建筑与工业余热利用。中西部及华北地区以城镇化与产业转型为驱动,河南、重庆等地通过保障房改造与新农村建设普及节能型建材,西南区域则借助政策红利推广农村节能住宅。海外市场中,“一带一路”国家成为中材节能等企业布局工业节能的热点。整体来看,东部沿海侧重技术创新与高端项目落地,中西部及新兴城市群则注重基础材料升级与规模化应用,政策导向与市场需求共同塑造了多层次发展格局。

从建筑节能业务营收来看,立讯精密尽管建筑节能相关业务占比不高,但是公司整体营收较高,因此建筑节能业务收入较高。

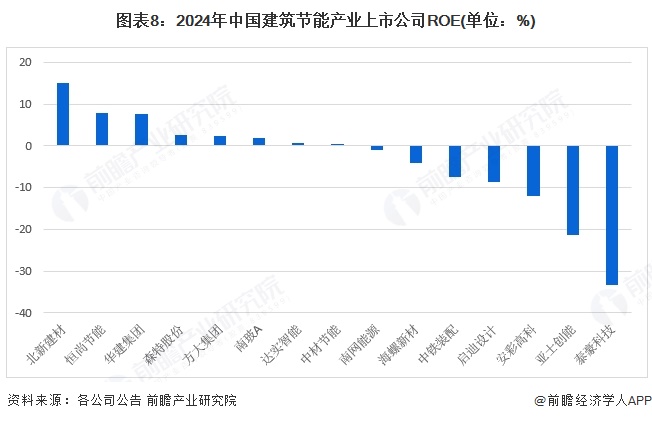

根据2024年末数据,多家建筑节能领域上市公司的加权净资产收益率呈现明显分化。北新建材以15.01%的优异表现领跑,凸显其绿色建材业务的高效盈利能力;华建集团与恒尚节能分别达到7.67%和7.96%,展现稳健经营能力;南玻A、方大集团及森特股份维持在1.93%至2.66%区间,反映基础业务利润空间有限但维持正向收益。达实智能、中材节能虽维持正值但收益率不足1%,显示其盈利水平接近盈亏平衡线。值得关注的是,安彩高科、泰豪科技、亚士创能等企业净资产收益率为显著负值,其中泰豪科技低至-33.24%,暴露出部分企业面临成本压力或市场拓展困境。整体而言,行业呈现头部企业优势突出、中游企业微利承压、尾部企业深度分化的格局,节能建材与智能系统集成领域的分化尤为明显。

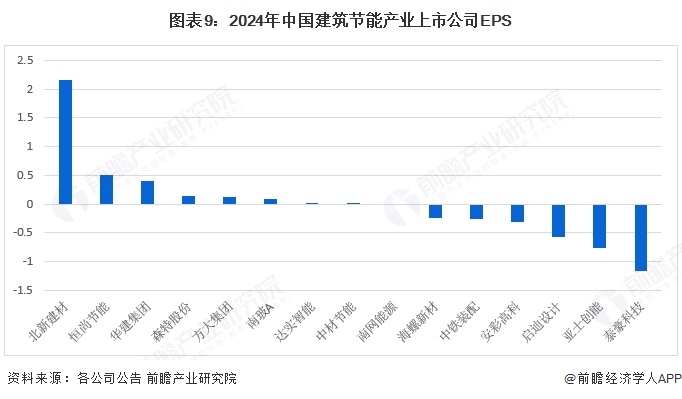

根据2024年末基本每股收益数据,建筑节能行业上市公司盈利水平呈现显著两极分化。北新建材以2.16元的突出表现领跑行业,云开(Kaiyun)反映其绿色建材产品的市场主导地位和高效运营能力;恒尚节能与华建集团分别实现0.51元和0.41元,展现细分领域龙头企业的稳定盈利能力;南玻A、方大集团及森特股份处于0.09至0.14元区间,显示传统业务维持微利经营但增长动能不足。达实智能、中材节能虽维持正值但仅0.01元的收益水平,接近盈亏平衡临界点。亏损企业中,泰豪科技、亚士创能及安彩高科每股收益分别低至-1.16元、-0.77元和-0.32元,凸显部分企业在成本控制或技术迭代中的严峻挑战;海螺新材、中铁装配等企业亏损幅度在-0.24至-0.26元间,反映中游制造环节的普遍承压。

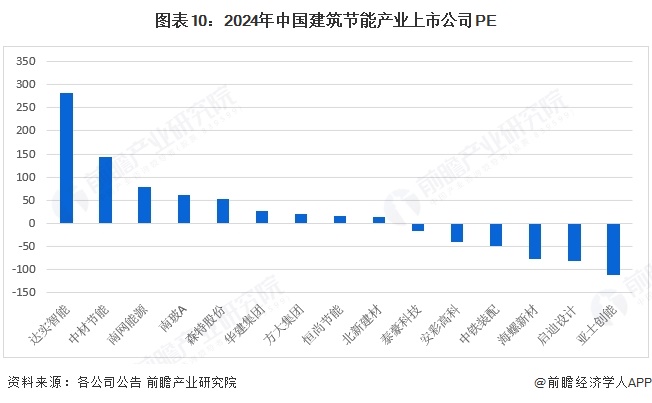

根据2024年末市盈率数据,建筑节能行业上市公司估值分化显著,反映市场对不同企业成长预期的巨大差异。达实智能与中材节能分别以281和142的极高市盈率居前,表明市场对其智能节能技术或海外业务扩张存在较强增长预期;南玻A、森特股份及南网能源市盈率在52至78区间,显示市场认可其技术壁垒。估值相对理性的企业如北新建材、恒尚节能及华建集团,市盈率介于14至27,体现稳健盈利与行业龙头地位间的平衡。亏损企业中,亚士创能、启迪设计及海螺新材市盈率负值超-77,揭示其持续亏损对市场信心的严重冲击;安彩高科、中铁装配等负值幅度较小,或存阶段性业务调整可能。整体来看,高估值企业集中于智能化与创新赛道,低估值及负值企业多面临传统业务转型压力。

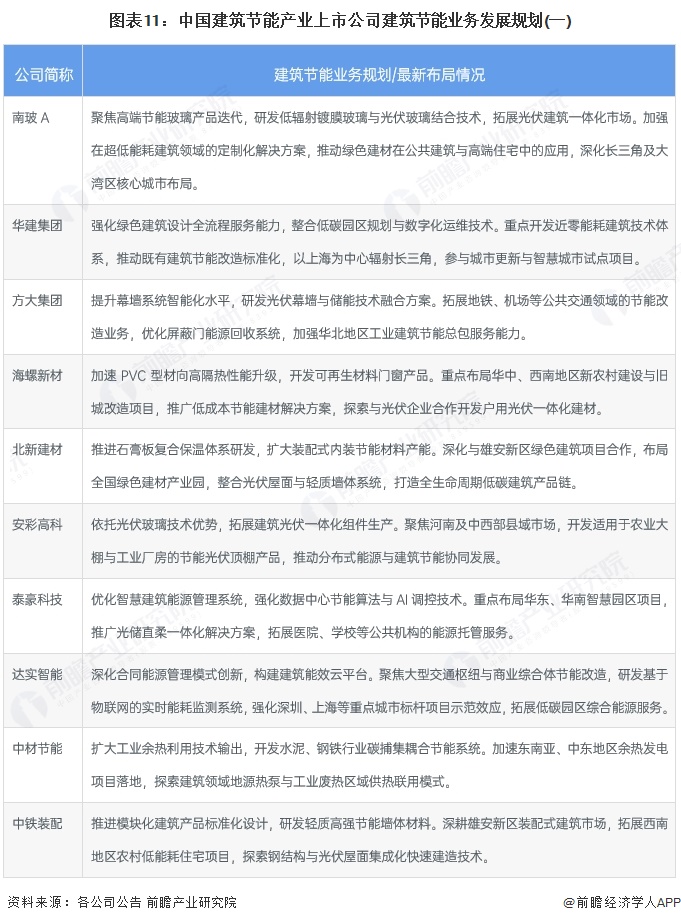

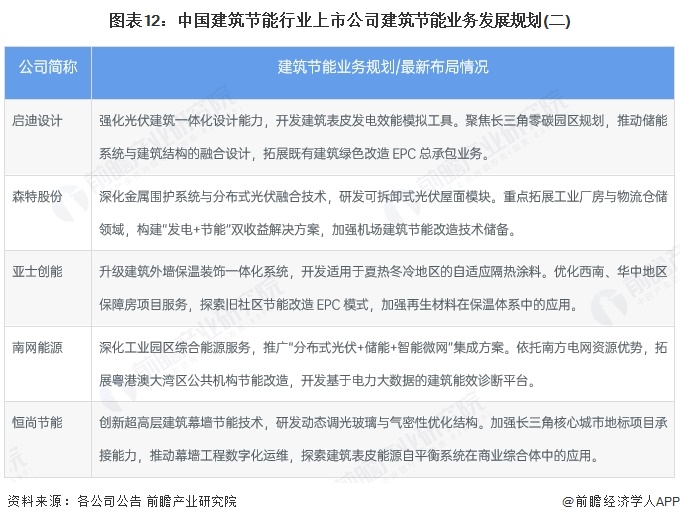

中国建筑节能行业未来发展规划凸显技术驱动与模式革新的双轨并行。头部企业聚焦光伏建筑一体化与材料创新,如南玻A研发低辐射镀膜玻璃,森特股份融合金属围护系统与光伏发电,北新建材整合光伏屋面与轻质墙体,推动节能建材向发电功能升级。智能化与数字化成为关键抓手,达实智能构建能效云平台,泰豪科技开发AI能源调控系统,南网能源打造大数据能效诊断工具,实现建筑能耗精细化管理。区域布局呈现差异化策略,恒尚节能深耕长三角超高层幕墙项目,海螺新材拓展新农村低成本节能建材,中铁装配瞄准西南农村低能耗住宅,形成高端技术与普惠方案并进的格局。各企业具体规划如下表所示:

更多本行业研究分析详见前瞻产业研究院《中国建筑节能产业发展前景预测与投资战略规划分析报告》

证券之星估值分析提示南 玻A盈利能力良好,未来营收成长性良好。综合基本面各维度看,股价合理。更多

证券之星估值分析提示方大集团盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示海螺新材盈利能力较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示北新建材盈利能力良好,未来营收成长性良好。综合基本面各维度看,股价合理。更多

证券之星估值分析提示达实智能盈利能力较差,未来营收成长性较差。综合基本面各维度看,股价合理。更多

证券之星估值分析提示立讯精密盈利能力优秀,未来营收成长性良好。综合基本面各维度看,股价合理。更多

证券之星估值分析提示南网能源盈利能力较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示中铁装配盈利能力较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的在于传播更多信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。如该文标记为算法生成,算法公示请见 网信算备240019号。